长期以来,房地产作为我国国民经济的支柱产业,其发展涉及到多个产业链,包括建筑业、金融业及家居业等,对经济增长起到了重要的拉动作用。

近期,随着利好政策加码,房地产再度成为热议的焦点。

房地产暖风频吹

7月24日,中央政治局会议指出,要切实防范化解重点领域风险,适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,促进房地产市场平稳健康发展。

7月27日,住建部就落实会议精神,强调要“大力支持刚性和改善性住房需求”,进一步明确了三大政策支持方向,包括降低购买首套房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”。

7月31日,国家发改委发布了《关于恢复和扩大消费措施》的通知,其中再度提及楼市相关信息——支持刚性和改善性住房需求。

紧接着,多地积极展开行动发布稳楼市相关政策。在内容上,多为优化公积金政策、购房补贴、金融信贷支持等方面,因城施策用好政策工具箱。

政策催化地产行情

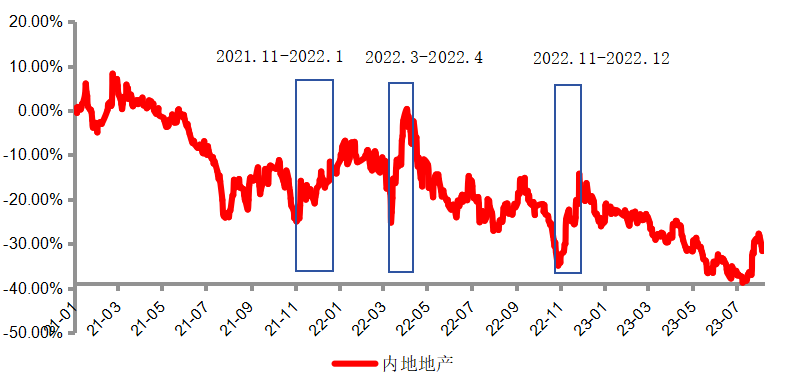

回顾房地产板块历史走势,可以发现每当有较大政策放松,地产行情大概率会得到催化。从近几年来看,自2021年以来,有过三次较为明显的政策驱动行情。

21年12月,中央经济工作会议提出,“支持商品房市场更好满足购房者的合理住房需求”对地产表态积极,随后中证内地地产指数上涨;接着22年3 月,国务院金融委会议中指出,“关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施”,此后指数短期涨幅明显;22年11 月,央行、银保监会发布金融16条,供给侧“三支箭”政策接连落地,地产行情启动。

银华房地产ETF

作为一键布局房地产板块的有力工具,银华房地产ETF近期受到了投资者的重点关注,成交额明显放量。截至2023年8月9日,该ETF近两周区间成交额为7.67亿元。

据悉,银华房地产ETF以中证内地地产主题指数为紧密跟踪标的,同时也是目前市场上唯一跟踪该指数的ETF产品。中证内地地产主题指数选取沪深两市中涉及住宅开发、商业地产、产业地产、物业管理等方面的房地产主题相关上市公司证券作为指数样本,以反应房地产产业相关股票走势。

从成分股来看,该指数聚焦房地产行业头部,代表性强。截至2023年8月9日,指数前十大权重股依次为招商蛇口、保利发展、万科A、金地集团、华侨城A、华发股份、新城控股、绿地控股、滨江集团、上海临港。

从长期业绩表现来看,中证内地地产主题指数自基日以来累计涨幅为286.58%,优于同期上证指数154.73%的收益表现。

眼下房地产利好政策频出。对此,浙商证券表示,本轮一二线城市基础好、政策放松空间相对较多,基本面复苏确定性强。看好房地产板块的投资者,不妨借助银华房地产ETF把握投资机遇。

风险提示:

中证内地地产主题指数2018-2022年收益率为-25.92%、26.56%、-15.43%、-15.06%、-15.06%。房地产ETF于2022年1月27日成立,自基金合同生效起至今净值增长率为-26.31%,同期业绩比较基准为-29.23%。

基金经理谭跃峰:学士学位。曾就职于交通银行股份有限公司北京分公司。2012 年 8 月加入银华基金,历任量化投资部助理量化研究员、基金经理助理,现任量化投资部基金经理。现管理基金如下:银华深证100ETF、银华巨潮小盘价值ETF发起式联接、银华巨潮小盘价值ETF、科技创新ETF、银华华证ESG领先指数、农业50ETF(2022.6.20起)、影视ETF(2022.6.20起)、有色金属ETF(2022.6.20起)、沪深300成长ETF(2022.9.1起)、VRETF(2022.11.21起)、房地产ETF(2022.11.21起)、机器人ETF基金(2022.11.21起)、300价值ETF(2022.12.29起)、化工产业ETF(2023.7.11起)。

基金经理张亦驰:硕士学位,曾就职于中国工商银行北京市分行电子银行中心。2015年10月加入银华基金,历任量化投资部助理量化研究员、量化研究员、基金经理助理,现任量化投资部基金经理。自2021年5月25日起担任银华深证100交易型开放式指数证券投资基金、银华中证研发创新100交易型开放式指数证券投资基金、银华巨潮小盘价值交易型开放式指数证券投资基金、银华巨潮小盘价值交易型开放式指数证券投资基金发起式联接基金基金经理,自2021年11月23日起兼任银华华证ESG领先指数证券投资基金基金经理,自2022年6月20日起兼任银华中证农业主题交易型开放式指数证券投资基金、银华中证影视主题交易型开放式指数证券投资基金、银华中证有色金属交易型开放式指数证券投资基金基金经理,自2022年11月21日起兼任银华中证内地地产主题交易型开放式指数证券投资基金、银华中证机器人交易型开放式指数证券投资基金、银华中证虚拟现实主题交易型开放式指数证券投资基金基金经理,自2023年4月7日起担任银华中证500价值交易型开放式指数证券投资基金,自2023年7月11日兼任银华中证内地低碳经济主题交易型开放式指数证券投资基金。

尊敬的投资者:投资有风险,投资需谨慎。文件内容仅供参考,不作为投资建议,投资者应根据自身风险承受能力、投资需求、投资目标自主独立判断和决策。公开募集证券投资基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF投资的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

随着国内二胎、三胎政策的放开和汽车消费市场升级,越来越多的消费者...

在快节奏的现代生活,更多信息、产品往往只火于一时,经典、传奇方能...

是时候大通纯电MPV了!当“电动、智能、舒适”成为MPV消费者选...

BJ60刚刚面世,就凭借一系列惊艳的技术指标,获得了很高的关注度...